Regelmäßig wird über das niedrige Medianvermögen deutscher Haushalte berichtet: „Die meisten Deutschen besitzen weniger als andere Europäer.“ In die Vergleiche werden Ansprüche aus der deutschen gesetzlichen Rentenversicherung und andere Rentenansprüche allerdings in der Regel nicht aufgenommen. Werden diese Ansprüche mit berücksichtigt, ergibt sich ein positiveres Bild. Rentenansprüche haben aber erhebliche Nachteile. Sie sind weniger flexibel und weniger renditestark als Beteiligungsvermögen in Form von Immobilien und Aktien. Wie durch Reformen der Regelungen zur betrieblichen und privaten Altersvorsorge mehr Haushalte Beteiligungsvermögen aufbauen können, das vielseitig einsetzbar ist, diskutieren wir in einem neuen IREF Policy Paper.

Beteiligungsvermögen: hohe Rendite

Beteiligungsvermögen ist vielseitig einsetzbar. Es kann veräußert, beliehen und vererbt werden. Beteiligungsvermögen zeichnet sich darüber hinaus durch unsicherere Erträge aus als Vermögen in Form von festverzinslichen Wertpapieren, hat aber auch eine höhere erwartete Rendite. Von den meisten Personen kann Beteiligungsvermögen am einfachsten mit Aktien und Immobilien aufgebaut werden. Diese beiden Anlageformen haben sich gemessen an der erzielten Rendite über die letzten 150 Jahre als die attraktivsten erwiesen.

Aktien haben dabei im Vergleich zu eigengenutzten Immobilien gewichtige Vorteile. Erstens geht der Kauf von Aktien mit sehr niedrigen Transaktionskosten einher. Zweitens lässt sich das für selbstgenutzte Immobilien bestehende Klumpenrisiko durch eine breite Streuung des Kapitals auf viele Unternehmen aus vielen Ländern und Industrien umgehen.

In der Schmuddelecke: Aktien

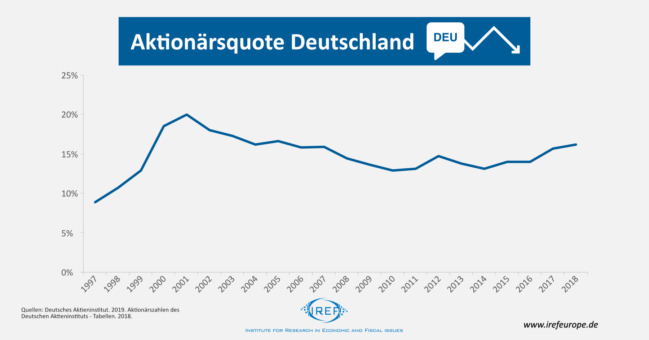

Im Jahr 2018 hielten nur etwa 16 Prozent der deutschen Bevölkerung über 14 Jahre Aktien, direkt oder indirekt über Fonds. Mit 20 Prozent erreichte der Aktionärsanteil seinen bisherigen Höhepunkt im Jahre 2001. Anschließend ging es bergab. Vom Dotcom-Crash im Jahre 2000 und dem Schock der weltweiten Finanzkrise 2008/09 scheinen sich die Anleger mittlerweile zwar teilweise wieder erholt zu haben. Trotzdem bleibt die Aktionärsquote niedrig.

Der Anteil der Aktieneigner war in der Gruppe der Haushalte mit einem monatlichen Nettoeinkommen von über 4.000 Euro mit 31 Prozent am höchsten. Bei Haushalten mit einem Monatsnettoeinkommen von unter 1.000 Euro fiel der Aktienanteil mit 4 Prozent am niedrigsten aus.

Daten aus ausgewählten anderen Ländern zeigen, dass Menschen dort deutlich stärker auf Aktien setzen. Gemäß Umfragen hielten in den USA 55 Prozent der Personen 2018 direkt oder indirekt Aktien.

In Schweden hielten 2018 bereits 18 Prozent der Bevölkerung direkt Aktien. Zudem investiert etwa die Hälfte aller Personen ab 15 Jahre in Schweden über einen vom Staat aufgelegten Fonds, der auch nach Renteneintritt mindestens ein Drittel des Kapitals der Anleger in Aktien investiert.

Für die Schweiz gibt es für die Jahre 2000 bis 2010 solide Schätzungen zum Anteil der Personen, die entweder direkt Aktien oder Anteile von hundertprozentigen Aktienfonds halten. 2010, das letzte Jahr für das Daten erhoben wurden, waren es 17 Prozent. Hinzu kommen allerdings noch zum einen Personen, die Mischfonds halten. Zum anderen Personen, die über Pensionskassen Aktien halten, die ab einem Jahreslohn von 21.330 Schweizer Franken für Arbeitnehmer verbindlich sind und derzeit durchschnittlich über 30 Prozent in Aktien investieren.

Für Großbritannien liegen Analysen für die späten 1990er Jahre vor, die den Anteil der Haushalte, die direkt oder indirekt Aktien besitzen auf etwa ein Drittel schätzen. Es ist anzunehmen, dass die Rate im Hinblick auf Personen heute ähnlich hoch ist. Allein 19 Prozent der Personen in der Altersgruppe zwischen 15 und 65 Jahren sind indirekt über Default-Fonds der betrieblichen Altersvorsorge, NEST („National Employment Savings Trust“), in Aktien investiert. Hinzu kommen Personen, die über die betriebliche Altersvorsorge ebenfalls in Aktienfonds investieren, deren Arbeitgeber aber nicht NEST nutzen, und Personen die Aktien, Aktienfonds oder Mischfonds im Rahmen ihrer privaten Vorsorge nutzen.

Klumpenrisiko Immobilie

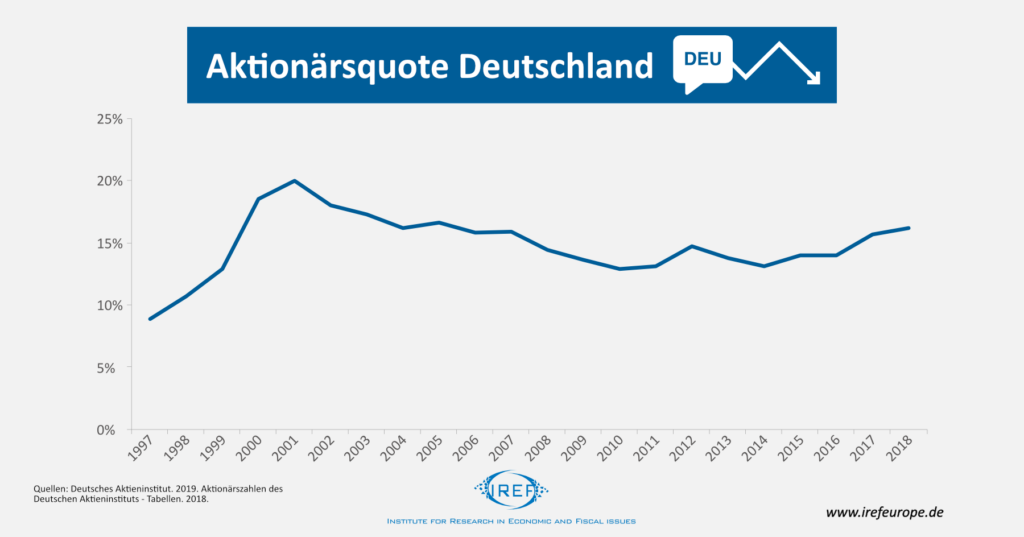

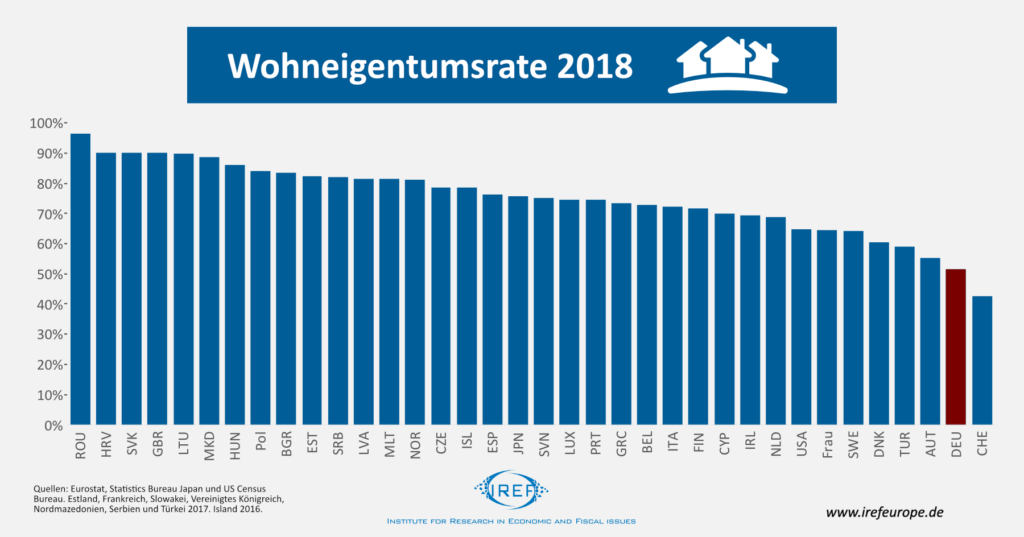

Neben Aktien lohnten sich als Anlageobjekt gemessen an der erwirtschafteten Rendite in den vergangenen 150 Jahren vor allem Immobilien. Wohneigentum ist aufgrund des Klumpenrisikos risikoreicher als eine gut diversifizierte Aktienanlage. Das gilt insbesondere, wenn die selbstbewohnte Immobilie einen Großteil des Vermögens einer Person ausmacht. Dennoch könnten Sparer in Deutschland die niedrige Aktionärsquote durch eine hohe Wohneigentümerquote kompensieren, um in den Genuss hoher erwarteter Renditen zu kommen. Ein internationaler Vergleich verdeutlicht jedoch, dass dies nicht der Fall ist.

Der Anteil der Bevölkerung, der 2018 in Deutschland in einer eigenen Wohnung oder einem eigenen Haus wohnte, war mit 51,5 Prozent im internationalen Vergleich gering. Unter den OECD-Ländern war die Wohneigentümerquote nur in der Schweiz niedriger, wo allerdings die Quote der direkten und indirekten Aktionäre höher ist als in Deutschland.

Wie die Beispiele Schweiz und Rumänien illustrieren ist die Wohneigentumsquote eines Landes kein verlässlicher Indikator des Wohlstands eines Landes. Dennoch trägt die niedrige Wohneigentumsquote in Deutschland zu einem niedrigen mittleren Vermögen der Haushalte bei.

Eine Verringerung der Transaktionskosten beim Hauskauf durch eine Senkung der nicht zu vermeidenden Grunderwerbsteuersätze und Notarkosten wäre wünschenswert. Die hohen Transaktionskosten halten derzeit einige potenzielle Wohnungskäufer vom Eigentumserwerb ab. Für viele Anleger blieben Immobilien jedoch auch bei niedrigeren Kaufnebenkosten weiterhin ungeeignet für den Aufbau eines gut diversifizierten Portfolios von Beteiligungsvermögen.

Aktien für breite Kreise attraktiv

Aktien eignen sich für den Aufbau von Beteiligungsvermögen gerade bei geringem Anlageumfang deutlich besser als Immobilien. Deshalb ist es umso bedauerlicher, dass in Deutschland Beteiligungsvermögen in Form von Aktien bisher nur eine untergeordnete Rolle bei der Vermögensbildung spielt. Wie mit Hilfe der betrieblichen und der privaten Altersvorsorge mehr Deutsche in den Genuss der Vorzüge von Beteiligungsvermögen kommen könnten, diskutieren wir in einem aktuellen IREF Policy Paper.

Erschienen bei: IREF. Mitautor: Dr. Alexander Fink.